Trading Plan for Share market Investment

Rupeedesk Shares - நிதி மற்றும் முதலீட்டு தொடர்பான கல்வி அறிவு சேகரிப்புகள்

Share Market Training for beginners,Technical Analysis on Equity,Commodity,Forex Market,Fundamentals Of Share Market Trading training, Stock Market Basics - Share Market Trading Basics,Share Market Trading Questions/Answers/Faq about Share Market derivatives - Contact - 9094047040/9841986753/ 044-24333577, www.rupeedesk.in) நிதி மற்றும் முதலீட்டு தொடர்பான கல்வி அறிவு சேகரிப்புகள். Rupeedesk Shares - Financial and Investment Related Knowledge collections.

Trading Plan for Share market Investment

Summary of Book - Atomic Habits - James Clear

Summary of Book - Atomic Habits - James Clear

Introduction

In Atomic Habits, James Clear argues that big goals shouldn’t be your main focus in life. Instead, you should be utilizing frequent, repetitive actions and systems to help develop habits that stick.

The significant changes you want to make in your life depend more on creating small habits than sizable shifts. For example, suppose you want to get in shape. In that case, your best bet is eating slightly better, exercising regularly, and getting enough sleep. Instead of wasting your time setting unachievable goals with drastic changes, all you have to do is make one minor change daily. This theme runs throughout Atomic Habits. The quality of your life depends on the quality of your habits. Some habits are small like an atom. As these atomic habits accumulate, they can make a significant impact in your life.

Atomic Habits by James Clear book summary review quotes analysis free audiobook infographic storyshots

The Fundamentals – Why Tiny Changes Make a Big Difference

What Are Habits?

Habits are small, everyday behaviors that we perform automatically, with little or no thought. Habits are also powerful. We are what we do every day. In this way, habits form our identity. So, when repeated daily, even the smallest actions have a considerable effect.

That said, positive change requires patience. But you can be confident that good habits keep you on the right trajectory, even if you don’t see results right away. Making significant changes in your life through habits doesn’t require significant upheaval. Tiny changes to your behavior are often enough to lead to the desired results.

Why Is It Hard to Build Good Habits?

Conditioning

Habits are built through conditioning. In effect, we tend to repeat satisfying behaviors until they become automatic. For example, when you were a baby, you would have sucked your thumb to calm yourself. This calming feeling was the satisfying consequence that encouraged you to repeat the behavior. This is why bad habits can be so hard to break and replace with good habits.

Fortunately, you can also use conditioning to help build good habits. As adults, we can engage with habits like going on a morning run because we get an endorphin buzz and feel more productive.

Minor Improvements

We fail to create good habits because humans tend to convince themselves that massive success requires massive action. It is easy to underestimate the value of making minor improvements, like going on a morning run each day. But the benefits will accumulate since the habit is repeated daily.

Clear shows us why incremental changes can have a big impact. He explains that 1% of personal improvement each day means you’ll be 37 times better by the same time next year. Here’s the math: 1.01 to the power of 365 days is 37.78 (in other words, 37 times better). That’s how small, everyday improvements become atomic habits that help you reach your goals.

The downside is that bad habits can function this way too. Clear shows how getting 1% worse each day results in terrible outcomes over the course of a year, as 0.99 to the power of 365 is 0.03 (near 0).

Compound Interest

Atomic habits are the compound interest of self-improvement. Just like money multiplies to produce compound interest, the effect of your habits multiplies as you repeat them. But this also means that habits may appear to make little or even no difference on any given day. Still, the impact they deliver over months or years can be enormous.

Our goal is to develop compound interest in healthy habits. But bad habits compound too. As mentioned earlier, putting off a project until tomorrow may seem to make no difference at the time. But if you repeat this 1% error day after day, these tiny errors can compound into toxic results.

Success is the product of daily habits, not once in a lifetime transformations. You will not identify immediate positive outcomes from daily habits, as outcomes will always lag behind habits. In fact, habits often appear to make no difference until you cross a threshold and unlock a new performance level.

This threshold is the plateau of latent potential. Because habits do not provide us with the immediate gratification that humans crave, we often give up. This moment marks our plateau of latent potential. The plateau of latent potential shows us why it can be hard to build habits. You simply must persist long enough to break through this plateau. Habit gratification will take time, so you must learn to be patient and have faith.

Forget About Goals, Concentrate on Systems

Goals are the results you want to achieve. Systems are the processes that lead to those outcomes.

Your focus should be on the systems. If you adopt this mindset, the goal will take care of itself. Clear provides a few reasons why systems manage goals:

Winners and losers have the same goals. For example, every Olympian wants to win a gold medal, and every entrepreneur wants to be successful. Merely creating this goal does not guarantee success. Otherwise, we would have millions of gold medalists, and every entrepreneur would achieve their dream. So, it’s the winners’ systems that help them achieve success and get results.

Achieving a goal is only a momentary change, so goals can actually restrict your happiness. We assume that reaching goals will bring immediate happiness. But this approach to life sets us up to fail. For example, we may still feel unfulfilled even after achieving our goal. And if we fail, we feel cheated out of a chance at happiness.

Goals do not create long-term progress, but systems do.

If you have trouble changing your habits, the problem isn’t you. The problem is your system. So, aim to focus on the overall system rather than your individual goals. A core theme of Atomic Habits is that you do not rise to the level of your goals. Instead, you fall back on the level of your system. It’s all about the system, not goals.

Habit Loops

Habits are self-reinforcing. This means that doing the habit and receiving the reward strengthens your desire to do it again. You can use this to your advantage when you want to change your behavior. There is a clear step-by-step process that actions travel through to become a habit:

The cue triggers your brain to initiate a behavior because it predicts a reward.

After receiving this initial reward, you will start to develop cravings. You are not craving the habit itself but the internal change it delivered.

Based on these cravings, this behavior becomes part of your identity and becomes a habit you perform in your life.

Finally, this habitual behavior starts to deliver long-term rewards.

James Clear provides the example of morning coffee in the formation of a habit loop:

Cue = waking up

Craving = feeling alert

Action = drinking coffee

Reward = feeling alert

The four steps of the habit loop combine to form a neurological feedback loop. This loop is:

cue –> craving –> response –> reward

Ultimately, this loop allows you to create and reinforce automatic habits. The more you practice this habit loop with any particular habit, the more it will become automatic. Clear provides four laws that describe the way you can start building habit loops.

1st Law – Make It Obvious

To take advantage of habit loops to build good habits, you want to make the cues obvious. For bad habits, you want to make the cues invisible or remove them.

Suppose you want to get better at playing the guitar. In this case, you need an obvious cue that acts as a reminder to play the guitar. For example, you could put the guitar in the middle of the living room so that your brain is triggered more often.

Another excellent way to introduce new cues is by creating a habit stack. Habit stacking is simply the act of adding habits before and after each other. Remember that your brain creates strong neurological connections to support regular habits. You can use those connections by tying a new habit to an established one. This could mean putting on workout clothes directly after taking off your work shoes, or meditating for a minute right after pouring your first cup of coffee.

How to Form Good Habits

Certain stimuli can trigger habitual behavior. Once you understand that, you can use this knowledge to form good habits.

Encourage better habits by changing your environment. Create cues that are as obvious as possible, and you’ll be more likely to respond to them. For example, suppose you want to eat healthier snacks. You could leave these healthy snacks out on the shelf rather than hiding them in the salad drawer.

Use implementation intentions. Implementation intentions are specific plans about the time and place you will perform your new habit. Don’t make vague statements like “I will eat better.” Instead, create a clear plan of action, and set out when and where you will carry out the habit you want to cultivate.

Build temptation. Humans are motivated by the anticipation of reward. Our brain releases dopamine (the feel-good hormone) not only when we do pleasurable things but also when we anticipate them. Note that establishing attractive habits will help you stick to them. Link the habit you want to form (but are not enjoying) with a behavior that you’re drawn to. For example, allow yourself to watch episodes of your favorite show while you’re cycling at the gym.

Make the habit as easy to adopt as possible. Reduce friction for good habits and increase friction for bad habits.

Use the two-minute rule. Make any new activity feel manageable by only committing to two-minutes of it. This is a way to build easily achievable habits, leading you on to more extraordinary achievements. Getting started is the most critical step.

Establish habits that are immediately satisfying. When you’re pursuing habits with a delayed return, try to attach immediate gratification to them.

How to Keep Your Habits on Track

Option 1: Habit Tracker

Habit trackers help ensure you maintain the daily behaviors required to feed a habit. For example, use a calendar or diary to create a habit tracker. Cross off every day that you manage to stick to your good habit. What’s more, habit tracking itself is an attractive and satisfying habit. This is why habit tracking is so effective.

Option 2: Contract

Develop a habit contract that imposes negative consequences if you fail to stay on track. Try to involve other people. Simply knowing that someone is watching can be a powerful incentive to keep going.

2nd Law – Make It Attractive

Next, to make a habit stick, you must get regular positive feedback from this habit. An efficient way to develop this positive feedback is to use temptation bundling. Temptation bundling relies on unenjoyable activities becoming enjoyable through their connection with your favorite things, such as watching TV and exercising. You are more likely to find a behavior attractive if you get to do one of your favorite things simultaneously.

The second method to make the craving more attractive is joining a culture where your desired behavior is normalized. For example, if you want to become well-read, you could join a book club. Joining this club will hold you accountable, and you will likely find reading more fun than doing it alone.

Similarly, if you want to break bad habits, you will want to join a culture that doesn’t endorse your bad habits. You also want to leave cultures where your bad habits are normalized. Suppose you want to quit smoking. In that case, it might be advisable to stop spending time with people who are habitual smokers.

3rd Law – Make It Easy

Conventional wisdom holds that motivation is the key to changing a habit. If we want to change badly enough, we will change. Yet the relationship between motivation and changing habits is a bit more complicated than this. To be more specific, human behavior follows the law of the least effort. We naturally gravitate toward the option that requires the least amount of work. You can use this to your advantage by creating an environment where doing the right thing is as easy as possible.

To create this environment, you should reduce the friction associated with positive behaviors. For example, if you want to get fit, you could join a gym that’s on your route to work. You can also get your gym bag organized and ready the night before.

For unhealthy behaviors, you should increase the friction. If you want to watch less television, only turn it on when you ensure you can say out loud the name of the program you want to watch. This creates friction and will stop mindless viewing and switching channels just to see what’s on.

4th Law – Make It Satisfying

Habits don’t often provide the instant gratification of results. That’s why it can be hard for us to pick up new habits. We characterize the beginning of a new habit as sacrifice without any rewards. If you start going to the gym a few times a week, nothing will change physically at first. Instead, it takes months to discover genuine results. So, to make your new habit stick, figure out a way to give yourself an immediate reward.

One technique you can use when the reward is long-term is to set up a loyalty system for yourself. For example, imagine you want to give up alcohol. On its own, there is no satisfaction in merely abstaining. But suppose you transfer $25 to your holiday bank account every week you go without alcohol. In that case, you’ll be immediately rewarding yourself for your new habit.

Advanced Tactics

The Three Layers of Behavior Change

In order to understand how to change our behavior, Clear introduces the three layers of behavior change: outcomes, processes and identity. Outcomes, the outer layer, are the results of an action or group of actions. Processes are what you do to achieve those results. Finally, your identity, the innermost layer, is about what you believe. When people set out to improve themselves, they first think about the outcome they want and then think about the process.

But it’s hard to change your habits if you don’t change the underlying beliefs (or identity) that led to your previous behaviors. You might create a habit as a result of increased motivation. In the end you won’t maintain this habit unless it becomes part of your identity.

Every action you take is a vote for the type of person you wish to become. No individual action will transform your beliefs overnight. The evidence of your new identity grows as your positive actions build up.

Here’s a simple two-step process for change:

Be the type of person you want to be.

Prove your identity to yourself with little wins and small atomic habits.

Final Summary and Review of Atomic Habits

Atomic Habits challenges the view that setting multiple goals is the key to success. Instead, James Clear recommends developing systems that help you create habits that will increase your chances of success. The simplest system to implement is one that helps you get 1% better every day. Clear suggests you can get 1% better by:

Breaking your bad habits and sticking to good ones.

Avoiding the common mistakes most people make when changing habits.

Overcoming a lack of motivation and willpower.

Developing a stronger identity and believing in yourself.

Making time for new habits.

Designing your environment to make success easier.

Making tiny, easy changes that deliver big results.

Getting back on track when you get off course.

Learning how to put these ideas into practice in real life.

On top of this, you can start building habit loops by adopting Clear’s four laws:

Make It Obvious

Make It Attractive

Make It Easy

Make It Satisfying

Rating

Avoid this type of small caps stocks - Fundamental Analysis

Avoid this type of small caps stocks - Fundamental Analysis

Know this before buying Gold

Know this before buying Gold

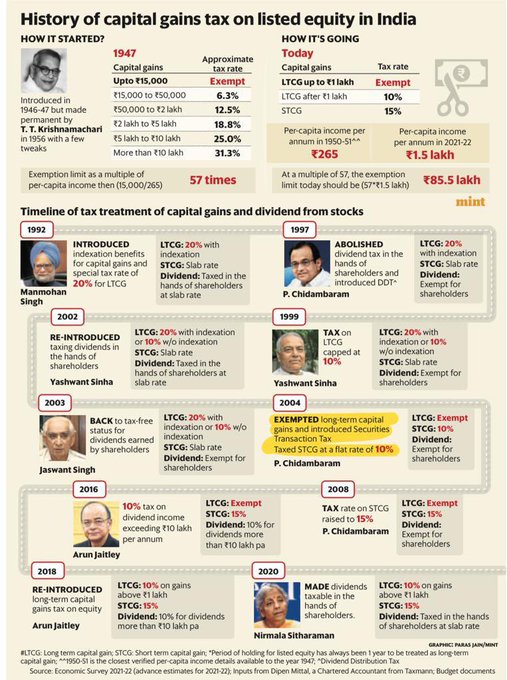

History of capital gain tax in India

History of capital gain tax in India

People who say trading is easy are liars.

People who say trading is easy are liars.

The best investment days follows the worst ones

The best investment days follows the worst ones

Understanding different types of stocks

Understanding different types of stocks

120 years of stock market history in one chart

120 years of stock market history in one chart

Share in cash market Turnover by indian Cities

Share in cash market Turnover by indian Cities

Topping Signs and Bottoming Signs of Share Market

Topping Signs and Bottoming Signs of Share Market

Common Mental Mistakes (Charlie Munger)

Common Mental Mistakes (Charlie Munger)

.jpeg)